Company acquisition: everything you need to know in 2024

Ein Unternehmenskauf ist eine große Entscheidung. Es gibt viele verschiedene Faktoren, die berücksichtigt werden müssen, bevor man sich für einen Kauf entscheidet. Wie sieht der Ablauf aus? Welcher zeitliche Rahmen sollte eingeplant werden? Wo lauern Fallstricke bei der Finanzierung? Wir erklären Ihnen alles, was Sie in Sachen Unternehmenskauf wissen sollten!

Warum der Unternehmenskauf einfacher, lukrativer und spannender ist, als selbst zu gründen

Kaufinteressenten, die auf der Suche nach dem richtigen Unternehmen sind, unterstützen wir mit unserem großen KERN-Netzwerk von der gezielten, effizienten Recherche bis hin zur erfolgreichen Übernahme (M&A). Wir sind mit den wichtigsten Börsen verbunden und pflegen über 500 direkte Kontakte zu Banken in der D-A-CH-Region. So ermöglichen wir anorganisches Wachstum sowie die Umsetzung Ihrer unternehmerischen Vision.

Start video

Wie Ihr Unternehmenskauf zum Erfolg wird. Der Experten-Ratgeber für Familienunternehmen.

Geballte Kompetenz und kompakte Informationen. 25 KERN-Experten haben für Sie auf 200 Seiten die wichtigsten Informationen für Ihren erfolgreichen Unternehmenskauf (M&A) zusammengefasst.

Company acquisition checklist (PDF)

Die Unternehmenstransaktion kann auf den ersten Blick ein erschlagendes Unterfangen sein. Dies muss aber nicht so bleiben, wenn Sie professionelle Unterstützung erhalten.

Für die Käuferprüfung (dd = due diligence) nutzen Sie hier unsere Gratis-Checkliste, die Ihnen auszugsweise einen ersten Überblick über die zu prüfenden Unterlagen gibt.

Unternehmenskauf (M&A) mit Unterstützung unseres KERN-Netzwerkes

Präzises Suchprofil

Erstellung eines maßgeschneiderten Profiles für die gezielte Suche nach geeigneten Unternehmen.

Gezielte Käuferansprache

Ansprache relevanter Firmen und Multiplikatoren wie Kammern, Banken und Berater. Annoncierung in den renommiertesten M&A-Börsen.

Selection

Identifikation, Analyse und Auswahl geeigneter Zielunternehmen. Diskrete Direktansprache und Prüfung der Verkaufsbereitschaft.

Negotiation financing partner

Verhandlungen und Integration von unterschiedlichsten Finanzierungspartnern für den Unternehmenskauf.

Due Diligence

LOI Umsetzung sowie Vorbereitung und Durchführung der Unternehmensprüfung (DD), Verhandlung und Abschluss des Company purchase agreements.

Post Merger Integration

Optional Post Merger Integration (PMI). Aftercare for corporate development, such as integration of teams, synchronisation of mission statements.

I have enjoyed working with KERN very much

I have very much enjoyed working with KERN and, as a representative of the buyer side, am always pleased when sellers - especially family businesses - receive holistic advice and are specifically prepared for a sale.

If KERN accompanies, the chances increase significantly that Commerzbank will be available

If KERN accompanies an investor and develops a business plan with the MBI/MBO, the chances increase significantly that Commerzbank will be available with financing.

KERN contribution to our nationwide action day on business succession

Thank you for your innovative contribution to our nationwide DIHK Action Day on Business Succession. Focusing on the “soft” issues is in line with our experience of what makes a succession successful. The four phases provide structure and orientation in a very complex process. We’ll be happy to do it again on another occasion.

Known from numerous publications

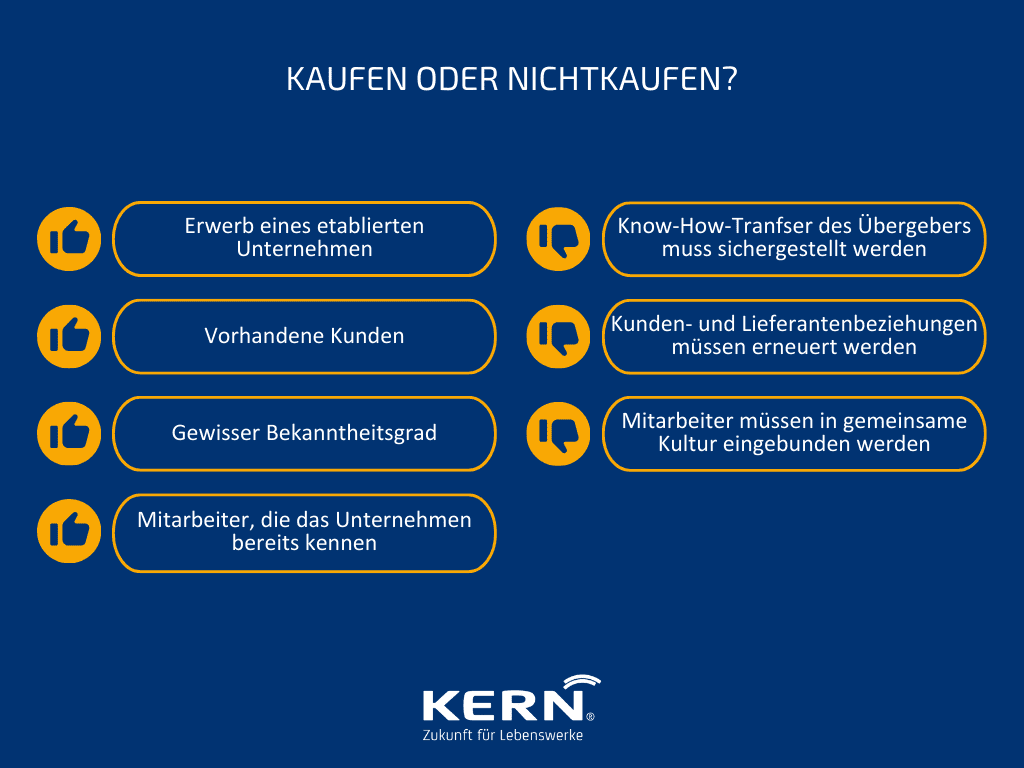

Advantages and disadvantages of buying a company

Zu den Vorteilen gehört, dass Sie ein etabliertes Unternehmen erwerben, das bereits Kunden hat und einen gewissen Bekanntheitsgrad genießt. Außerdem übernehmen Sie ein Team von Mitarbeitern, die das Unternehmen bereits kennen und wissen, wie es funktioniert.

Allerdings gibt es auch mögliche Nachteile beim Unternehmenskauf. Der Kauf eines Unternehmens ist eine große Entscheidung, die sorgfältig geprüft werden sollte. Vor allem sollten die Risiken des Kaufs abgewogen werden. Kann ich als Käufer den wichtigen Know-How-Transfer des Übergebers sicherstellen? Bleiben Kunden- und Lieferantenbeziehungen intakt und kann ich die Mitarbeiter in eine gemeinsame Kultur und Zukunft einbinden?

Are you an entrepreneurial type?

Bevor Sie sich für den Kauf eines Unternehmens entscheiden, sollten Sie sich zunächst die Frage stellen, ob Sie der passende Unternehmertyp sind. Denn nicht jeder ist für den Erwerb eines bestehenden Unternehmens geeignet. Wenn Sie jedoch folgende Eigenschaften mitbringen, dann stehen die Chancen gut, dass Sie ein erfolgreicher Unternehmenskäufer werden:

- You are entrepreneurial in thinking and acting

- Sie haben eine Vision und möchten diese verwirklichen zugehen

- You are creative and think out-of-the-box

- You are willing to work with commitment and take risks

- Sie gehen gerne mit Menschen um und schätzen eine klare Kommunikation

To find out if you are an entrepreneurial type, feel free to do the following entrepreneur check.

Position of interest

Die Interessenlage der Käufer beim Unternehmenskauf ist oftmals unterschiedlich. Zum einen gibt es Finanzinvestoren, die in der Regel auf einen respektable Gewinn in einem überschaubaren Zeitraum aus sind und das Unternehmen in der Regel nach ca. 5-8 Jahren wieder verkaufen möchten. Dann gibt es aber auch Investoren und Käufer, die das Unternehmen langfristig führen und weiterentwickeln wollen. Käufer sollten daher ihre Interessenlage vorab prüfen und entscheiden, welchen gewünschten Rahmen diese Investition nachhaltig erfüllen soll.

Financial investor

Ein Finanzinvestor interessiert sich mehr für die finanziellen Aspekte eines Unternehmens und weniger für die langfristig, strategischen Ziele. Anliegen eines Finanzinvestors ist es in der Regel, innerhalb einer bestimmten Frist (meist 5-8 Jahre) und mit einer hohen Rendite weiter zu verkaufen.

Strategic investor

Ein Finanzinvestor interessiert sich mehr für die finanziellen Aspekte eines Unternehmens und weniger für die langfristig, strategischen Ziele. Anliegen eines Finanzinvestors ist es in der Regel, innerhalb einer bestimmten Frist (meist 5-8 Jahre) und mit einer hohen Rendite weiter zu verkaufen.

Company successor

Wenn Sie sich als Unternehmensnachfolger sehen und das Unternehmen wie ein Gründer “leben” wollen, ist es eine günstige Zeit für Sie. Bis zu 50% aller Familienunternehmen werden in den kommenden Jahren auf der Suche nach einem neuen Besitzer sein, da die Babyboomer in den Ruhestand treten.

Es ist nicht immer einfach, ein Unternehmen zu finden, das zu Ihnen passt. Es kann schwierig sein, die richtige Größe, das passende Geschäftsmodell und die richtige Kultur zu finden. Und es ist wichtig, dass Sie ein Unternehmen finden, das in seiner Kultur zu Ihnen passt und Ihnen in der Tiefe Ihres Handelns wichtige Bedürfnisse erfüllen wird.

Formen der Übernahme

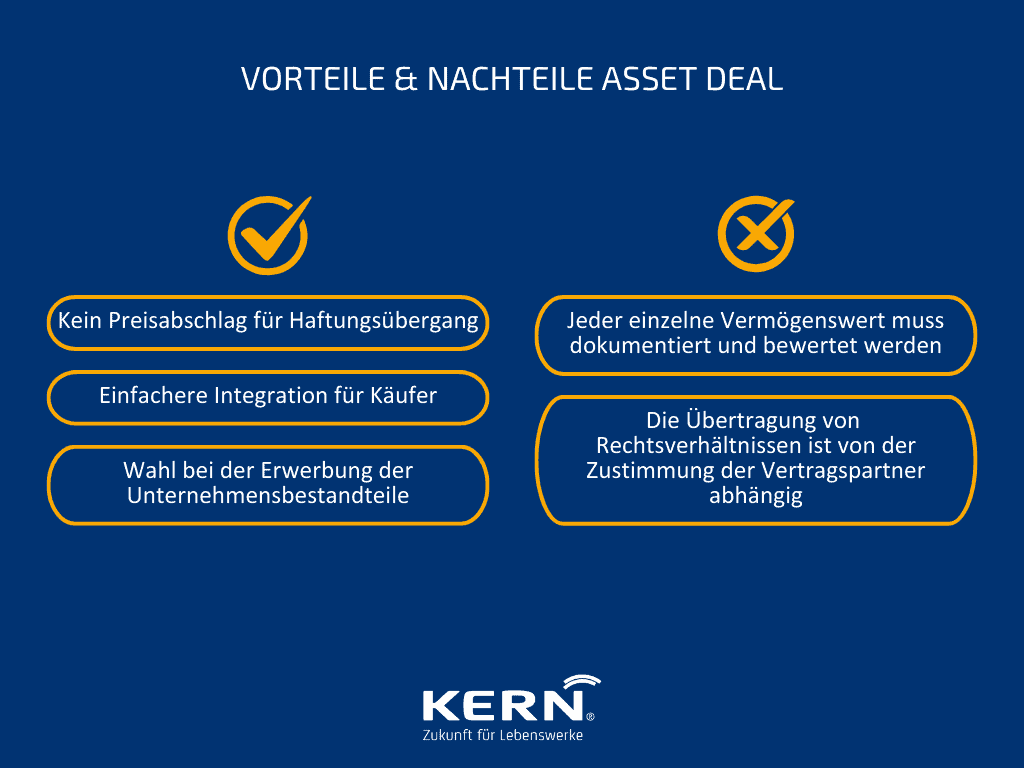

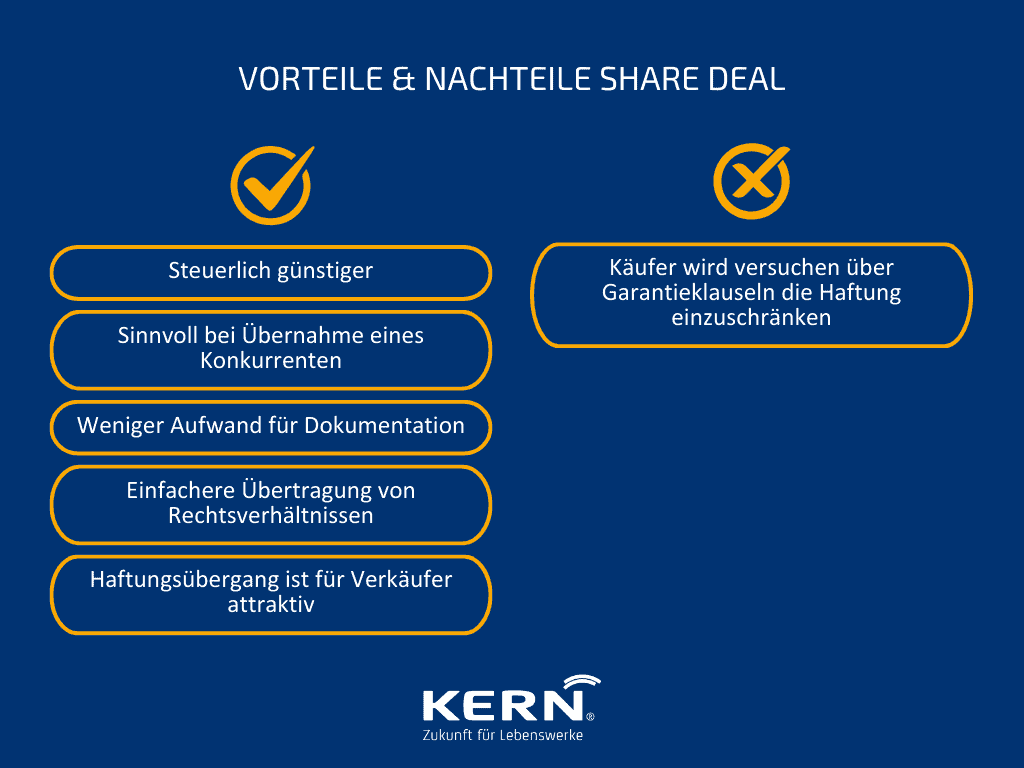

Es gibt verschiedene Formen der Übernahme eines Unternehmens. Grundsätzlich ist eine Unterteilung in Asset Deal (Verkauf der einzelnen Bestandteile einer Unternehmung) sowie Share Deal (Verkauf eines gesellschaftsrechtlichen Rahmens) sinnvoll.

Asset Deal

Ein Asset Deal ist eine Transaktion, bei der nur die Aktiva des Unternehmens verkauft werden. Dies bedeutet, dass der Käufer nur die Vermögenswerte des Unternehmens erwirbt, aber nicht die Haftung für Verbindlichkeiten übernimmt. Dies ist ein gängiges Vorgehen bei Firmenkäufen, da es dem Käufer ermöglicht, das Risiko zu minimieren, das mit der Übernahme eines Unternehmens verbunden ist. Es kann auch das bewusste Ziel des Verkäufers sein, weil steuerliche und juristische Überlegungen die Gesellschaft lieber beim Übergeber belassen.

Share Deal

A Sell limited liability company per Share Deal ist eine Übernahme, bei der das Unternehmen oft als Ganzes gekauft wird. Das bedeutet, dass der Käufer die vollständigen Anteile des Unternehmens erwirbt und somit die Kontrolle über das Unternehmen erlangt. Dabei bleibt das Unternehmen als rechtlich eigenständige Organisation bestehen. Der neue Eigentümer erhält jedoch nicht nur die Anteile an der Gesellschaft, sondern damit auch die Kontrolle über das Unternehmen.

Shareholder können auch nur Sell GmbH shares. Der Einfluss des neuen Eigentümers der Anteile hängt hierbei von den Eigentumsverhältnissen und der Höhe der Anteile ab.

Difference between asset deal and share deal

Um es auf den Punkt zu bringen: Beim Asset Deal werden nur die Aktiva des Unternehmens verkauft, während beim Share Deal auch die Geschäftsanteile übertragen werden. Dieser Unterschied ist wichtig, da er sich auf die Haftungsrisiken und möglicherweise auch auf Kunden- und Lieferantenbeziehungen auswirkt. Um alle Unterschiede im Detail zu betrachten, empfehlen wir unseren Beitrag Share Deal vs. Asset Deal.

Types of company purchase

Es gibt verschiedene Arten eines Firmenkaufs, die sich auf die Art und Weise des Kaufs, die Preisgestaltung und die Konditionen des Kaufs beziehen. Einige der häufigsten Arten eines Firmenkaufs sind: Management Buy Out (MBO), Management Buy In (MBI) und Leveraged Buy Out.

Management Buy Out (MBO)

A Management Buy Out (MBO) ist eine Methode, bei der das bestehende Management eines Unternehmens die Kontrolle über das Unternehmen übernimmt. In einem MBO kauft das Management das Unternehmen von den bisherigen Eigentümern und wird zum neuen Eigentümer. Das hat den Vorteil, dass sich alle Akteure häufig über Jahre kennen, allen die Strukturen und Details der Unternehmung bekannt sind und die Mitarbeiter den Nachfolger bereits gut kennen.

Management Buy In (MBI)

Ein Management Buy In (MBI) ist eine Art des Unternehmenskaufs, bei der eine Einzelperson (oder mehrere Personen, fast analog einer Gründung) Anteile an dem zu erwerbenden Unternehmen kauft. Die Lösung der Nachfolge mit einem MBI ist die klassische Nachfolgelösung und kommt sehr häufig bei kleineren Unternehmungen vor. Das Einbringen von externem Wissen und Know-how durch den MBI und damit nachfolgenden Unternehmer kann dazu beitragen, den Übergang zu einer neuen Strategie zu erleichtern und das neue Unternehmen auf Erfolgskurs zu bringen.

The MBI Financing ist häufiger schwierig, da je nach Kaufpreisvolumen ausreichend eigenes Kapital für eine Kaufpreisfinanzierung vorhanden sein sollte und Banken skeptisch bei einem zu geringen Eigenkapitalanteil werden. Daher muss ein MBI in der Lage sein, einen guten Businessplan vorzulegen und die notwendigen Mittel auf andere Weise zu beschaffen.

Leveraged Buy Out (LBO)

A Leveraged buy-out ist eine Art von Unternehmenskauf, bei dem ein Käufer einen sehr gewichtigen Teil des Kaufpreises mit Krediten finanziert und das Unternehmen selbst erweitert auch Kreditmittel aufnimmt. Dies ermöglicht es dem Käufer, einen größeren Anteil des Unternehmens zu erwerben, als es sonst möglich wäre.

LBOs können für Käufer attraktiv sein, da sie die Möglichkeit bieten, ein Unternehmen zu erwerben, ohne alle Mittel aufbringen zu müssen. Sie können auch dazu führen, dass sich das Verhältnis von Eigen- und Fremdkapital im Unternehmen verändert, was das Unternehmen anfälliger in kritischen Marktsituationen macht.

LBOs sind jedoch mit Risiken verbunden. Zum Beispiel kann es schwierig sein, Kredite zu erhalten, um einen LBO durchzuführen. Darüber hinaus können die hohen Schuldenlasten, die durch einen LBO entstehen, dazu führen, dass das Unternehmen in Schwierigkeiten gerät, wenn die Geschäfte nicht so gut laufen wie erwartet.

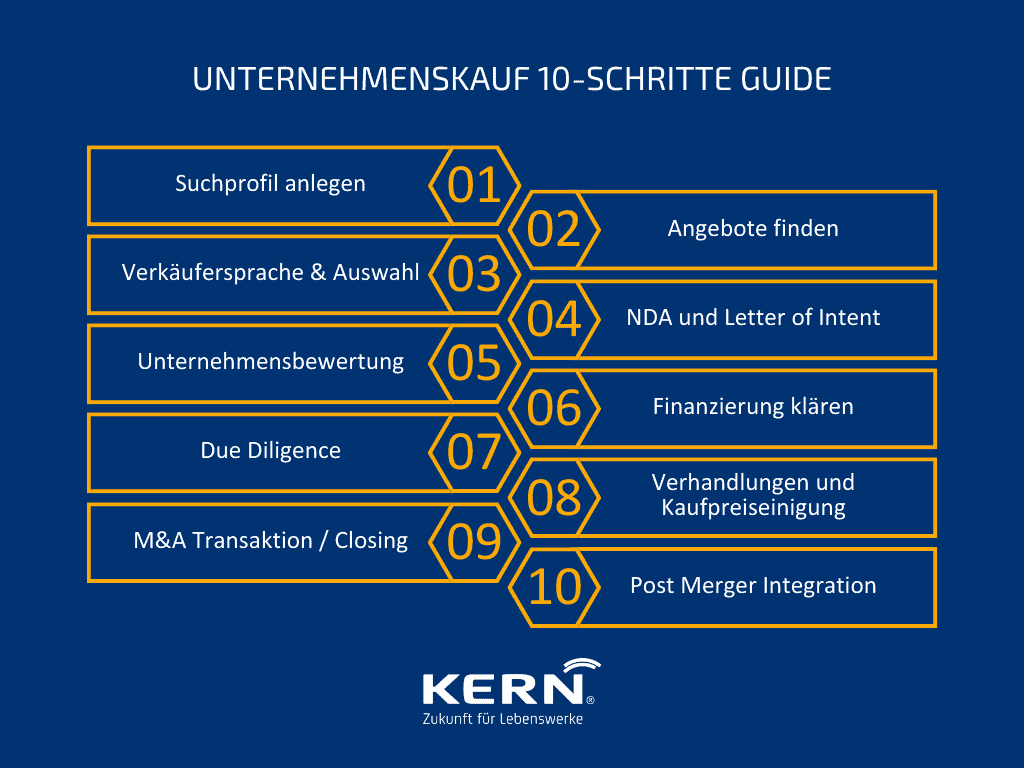

Company acquisition process - Our guide in 10 steps

Wenn Sie sich dafür entscheiden, ein Unternehmen zu kaufen, gibt es einige Dinge, die Sie im M&A process beachten sollten. Zunächst müssen Sie den Kaufprozess verstehen. Die folgenden Absätze erläutern den typischen Verlauf eines Unternehmenskaufs. Der erste Schritt beim Unternehmenskauf ist die Suche nach einem geeigneten Zielunternehmen. Dies kann eine Herausforderung sein, da es unübersichtlich viele verschiedene Unternehmen gibt und nicht alle für den Kauf geeignet sind. Ihren persönlichen Fahrplan zum Unternehmenskauf können Sie der Outline of the procedure take out.

Create search profile

Vor allem, wenn Sie ein Unternehmen kaufen möchten, ist es wichtig, ein Suchprofil in renommierten Börsen anzulegen. Durch das Anlegen eines solchen Profils können Sie sich selbst zugleich besser kennenlernen und erfahren, welche Art von Unternehmen am besten zu Ihnen passt. Außerdem können Sie mithilfe eines konkreten Suchprofils schneller die richtigen Kontakte knüpfen und so den Kauf eines Unternehmens beschleunigen. Hier sollte besonders die Weisheit “ Wer alles können will, kann gar nichts” beachtet werden.

Dieses Profil sollte Ihre Präferenzen und Kriterien für den idealen Unternehmenskauf enthalten. Zu den Kriterien gehören:

- Die Art des Unternehmens, das Sie kaufen möchten

- Die Größe des Unternehmens

- The location of the company

- Das Budget, das Sie für den Kauf des Unternehmens bereit sind zu zahlen bzw. das erforderliche Eigenkapital aufbringen können

Find company sale offers

Egal, ob Sie Ihr Unternehmen selbst kaufen oder einen externen M&A-Spezialisten beauftragen möchten – die Suche nach dem richtigen Angebot ist ein wesentlicher Bestandteil des Kaufprozesses. Um einen erfolgreichen Kauf zu gewährleisten, sollten Sie sich gut vorbereiten und sicherstellen, dass Sie alle relevanten Fragen zusammenstellen, bevor Sie mit der Suche nach dem richtigen Angebot beginnen. Es gibt verschiedene Orte, an denen Sie nach Angeboten für den Unternehmensverkauf Ihres Unternehmens suchen können.

Unternehmensbörsen

Viele Unternehmer sind auf der Suche nach einem geeigneten Käufer für ihr Unternehmen. Eine Möglichkeit, potenzielle Käufer zu finden, ist der Weg über eine Unternehmensbörse. Hier werden Unternehmen vermittelt, die zum Verkauf stehen. DUB, Nexxt Change und KERN Company exchange sind einige der größten, seriösen und bekanntesten Börsen. Viele Menschen sehen in den Börsen eine aktive und breit angelegte Möglichkeit, ein Unternehmen zu verkaufen oder zu kaufen.

Weitere Möglichkeiten außerhalb von Börsen

Das ist die berühmte Stecknadel im Heuhaufen und bedarf in der Regel besonderer Kenntnisse und den Zugang zu Datenbanken. Schließlich hängt kein Unternehmer, ähnlich wie bei Immobilien, ein Schild „Zum Verkauf“ vor seine Firmentür.

Wir haben für die Unternehmensübernahme und die erfolgreiche Identifizierung von Firmen mehrere Optionen ausgearbeitet. Sie finden diese unterschiedlichen Möglichkeiten in unserem Fachbeitrag zum Thema Target Scouting.

Verkäuferansprache und Auswahl

Sie sollten potenzielle Verkäufer nicht aufgrund des Preises auswählen, sondern das Geschäftsmodell verstehen und perspektivisch entwickeln können. Dies erfordert eine gute Kommunikation zwischen Verkäufer und Käufer, um sicherzustellen, dass beide Seiten die Erwartungen kennen und verstehen.

Es beginnt bereits bei der Auswahl der passenden Kaufobjekte und der ersten Kontaktaufnahme mit dem jeweiligen Verkäufer. Auf diese Weise wird mit einem ersten guten Auftritt auch der erste Schritt zu einer erfolgreichen Transaktion gemacht.

NDA and Letter of Intent

The NDA and the Letter of Intent are two of the most important documents involved in the purchase of a company.

A non-disclosure agreement (NDA) is a legal document that prevents confidential information from being shared. This document is usually signed between two parties before they start negotiating or exchanging data.

A Letter of Intent (LOI) ist ein Dokument, das die Absichten einer oder mehrerer Personen in Bezug auf eine Vereinbarung oder ein Geschäft darlegt. Es ist keine rechtsverbindliche Vereinbarung, sondern dient vielmehr dazu, die Verhandlungen zwischen den Parteien zu erleichtern und zu beschleunigen. Der Letter of Intent kann auch verwendet werden, um die wesentlichen Bedingungen einer künftigen Vereinbarung festzulegen.

Ebenfalls unerlässlich: Das Information Memorandum enthält detaillierte Informationen über das Unternehmen, seine Geschäftstätigkeit und seine Finanzlage. Ziel eines Information Memorandum ist es, potenziellen Investoren einen umfassenden Überblick über das Unternehmen zu geben, damit diese entscheiden können, ob sie in das Unternehmen investieren möchten.

Business valuation

The Business valuation ist ein wesentlicher Bestandteil des Kaufprozesses. Die Bewertung eines Unternehmens erfolgt in der Regel durch einen unabhängigen Finanzexperten und basiert auf verschiedenen Faktoren wie dem aktuellen und zukünftigen Ertragspotenzial, dem Wettbewerbsumfeld, den Marktchancen sowie der finanziellen Situation des Unternehmens. Aufgrund dieser Faktoren kann die Bewertung eines Unternehmens sehr unterschiedlich ausfallen.

Nachfolgenden zwei Absätze alsnInfobox zur “Fairness Opinion”

An important aspect when you consider the Calculate enterprise value wollen, ist die sogenannte “Fairness Opinion”. Dabei handelt es sich um eine Stellungnahme eines unabhängigen Dritten, in der bestätigt wird, dass der Preis für das Unternehmen fair ist.

Um eine Fairness Opinion zu erhalten, muss das Unternehmen einen Experten beauftragen. Dieser wird dann eine Untersuchung durchführen und seine Stellungnahme abgeben. In der Regel ist die Fairness Opinion Teil des Berichts des Experten.

Finanzierung klären

Bevor Sie sich mit dem Kauf eines Unternehmens einlassen, sollten Sie klären, wie Sie das –Unternehmen finanzieren wollen. Dies ist besonders wichtig, wenn Sie sich für ein größeres Unternehmen entscheiden. Es gibt verschiedene Möglichkeiten, ein Unternehmen zu finanzieren, und welche Methode für Sie die beste ist, hängt von verschiedenen Faktoren ab.

Eine gute Möglichkeit, um mehr über die Finanzierung zu erfahren, ist es, sich mit einem Steuerberater oder einem Finanzberater zu beraten. Diese Experten können Ihnen helfen, die beste Möglichkeit zu finden, um Ihr Unternehmen zu finanzieren.

Due Diligence

The Due Diligence ist ein wesentlicher Bestandteil des Unternehmenskaufs. Es beinhaltet die Prüfung der finanziellen Unterlagen und Geschäftsprozesse des Unternehmens, um sicherzustellen, dass es für den Käufer eine gute Investition ist und die bisher gemachten Angaben des Verkäufers auch tatsächlich der Realität entsprechen.

Nachfolgenden Absatz als Infobox zur “Due Diligence Checkliste”

Die Due Diligence wird normalerweise von einem Team aus Experten durchgeführt, die in verschiedenen Bereichen des Unternehmens Erfahrung mitbringen. Als Orientierung für die entscheidenden Elemente der Due Diligence haben wir eine umfangreiche Liste für Sie erstellt. Nutzen Sie unsere Due Diligence Checklist gerne für Ihren Kauf.

Legal Due Diligence and Tax Due Diligence

Die Legal Due Diligence ist ein Prozess, bei dem ein Anwalt oder eine andere externe Partei die Unterlagen des zu kaufenden Unternehmens gründlich überprüft, um sicherzustellen, dass es keine offenen Rechtsstreitigkeiten gibt und dass alle Verträge und Lizenzen in Ordnung sind.

Die Tax Due Diligence ist ein Prozess, bei dem ein Steuerberater oder eine andere externe Partei die Unterlagen des zu kaufenden Unternehmens überprüft, um sicherzustellen, dass es keine steuerlichen Risiken gibt.

Negotiations and purchase price agreement

Nachdem Sie den richtigen Käufer gefunden haben, ist es an der Zeit, die Verhandlungen zu beginnen. Die Verhandlungen sind ein wichtiger Teil der Unternehmensübernahme und können oft entscheidend dafür sein, ob der Kauf erfolgreich ist oder nicht. Es ist wichtig, dass Sie sich gut auf die Verhandlungen vorbereiten und wissen, was Sie wollen und was Sie bereit sind, zu geben.

In einem Unternehmenskauf gibt es viele verschiedene Verhandlungspunkte, aber der Preis ist natürlich einer der wichtigsten. Wenn Sie sich auf einen Preis einigen können, ist der Rest der Verhandlungen normalerweise nur noch Formsache.

M&A Transaction / Closing

Der Kauf eines Unternehmens ist ein komplexer Prozess, der sorgfältige Planung und Durchführung erfordert. Wenn Sie sich darauf vorbereiten, ein Unternehmen zu kaufen, müssen Sie einige wichtige Schritte beachten, um sicherzustellen, dass die Transaktion reibungslos verläuft.

Ein sehr wichtiger Schritt beim Kauf eines Unternehmens ist das Closing. Das Closing ist der letzte Schritt in der Transaktion und beinhaltet den Austausch von Dokumenten und Geldern zwischen dem Käufer und dem Verkäufer zur finalen Übergabe der Unternehmung.

Post Merger Integration

The Post Merger Integration (PMI) ist ein wesentlicher Bestandteil eines erfolgreichen Unternehmenskaufs. Die PMI umfasst die Planung und Durchführung aller Aktivitäten, die erforderlich sind, um sicherzustellen, dass das neu erworbene Unternehmen nahtlos in das bestehende Unternehmen integriert wird.

Ein wichtiger Aspekt der Post Merger Integration ist die Kommunikation. Um eine erfolgreiche Post Merger Integration zu gewährleisten, ist es wichtig, dass die beteiligten Unternehmen bzw. Gesellschafter und/oder Geschäftsführer eine enge Zusammenarbeit leisten und einen klaren Plan für die Umsetzung haben.

Duration of a company purchase

Wenn Sie ein Unternehmen kaufen möchten, müssen Sie sich auf einen relativ langen und komplexen M&A Prozess (mergers & acquisitions) einstellen. Der genaue Zeitrahmen hängt von vielen Faktoren ab. In der Regel dauert es zwischen sechs und 18 Monate, bis ein Unternehmenskauf abgeschlossen ist.

Financing company acquisition

Die Finanzierung ist ein wesentlicher Bestandteil jedes Unternehmenskaufs und sollte sorgfältig geplant werden. Die folgenden Punkte sollten bei der Finanzplanung berücksichtigt werden:

Welche Art von Finanzierung benötigen Sie?

Wie viel Geld benötigen Sie? Dabei ist auch die mögliche Wachstumsphase nach der Übernahme zu berücksichtigen.

Können Sie die Finanzierung des notwendigen Eigenkapitals selbst aufbringen?

Brauchen Sie eine externe Finanzierung oder können es über ein Verkäuferdarlehen lösen?

Welche Kreditgeber kommen für Ihren Kauf infrage?

What is the best way to obtain the necessary funding?

Höhe Eigenkapital und Unternehmenskauf ohne Eigenkapital

Je höher das Eigenkapital, desto höher ist in der Regel der Preis, den ein Käufer für das Unternehmen zahlen wird. Eigenes Eigenkapital ist daher ebenso auf der Käuferseite wichtig, wenn Sie ein Unternehmen kaufen möchten, aber es ist nicht das einzige Kriterium.

Sie können gemeinsam mit dem Verkäufer Vereinbarungen treffen, die helfen das Eigenkapital belastbarer zu gestalten und den Verkäufer zumindest für einen Zeitraum X auch fest an Ihrer Seite zu wissen.

Denn in einem solchen Konstrukt hat auch der Verkäufer ein elementares Interesse, dass Sie als Käufer in den Folgejahren erfolgreich die Company succession through the acquisition of a company.

Und es gibt fremde Dritte, wie z.B. Banken, Sparkassen oder Finanzinvestoren, die in einer Spannbreite öffentlicher Mittel bis hin zu konkreten Beteiligungen alle Chancen bieten und die Eigenkapitalbasis signifikant erhöhen können.

Zugleich muss sich jeder Käufer vorab darüber klar sein, welcher Bedarf wirklich vorhanden ist und dann auch frühzeitig die unterschiedlichen Möglichkeiten dazu ausloten.

Finanzierungsmöglichkeiten

Es gibt viele Möglichkeiten, ein Unternehmen zu finanzieren. Einige davon sind:

Kreditoren: Sie können einen Kredit von einem Kreditgeber erhalten, um das Unternehmen zu kaufen.

Investoren: Sie können auch Investoren finden, die bereit sind, in Ihr Unternehmen zu investieren.

Equity: Capital that you invest in the company yourself.

However, please also note the following alternatives, which are not always immediately recognisable.

Earn Out

Eine Earn Out Klausel ist eine Klausel in einem Kaufvertrag, die besagt, dass der Käufer einen Teil des Kaufpreises erst dann zahlt, wenn bestimmte Ziele erreicht wurden. Diese Ziele können Umsatz-, Gewinn- oder andere finanzielle Ziele sein.

Earn Out-Klauseln werden oft in Übernahmeverträgen verwendet, um das Risiko zu verringern, dass der Käufer mehr für das Unternehmen bezahlt, als es wert ist. Die Idee hinter einem Earn Out ist es, dass der Käufer nur dann den vollen Kaufpreis bezahlt, wenn sich das Unternehmen nach dem Kauf weiterentwickelt und tatsächlich mehr wert ist. Dies reduziert das Risiko für den Käufer und beteiligt den Verkäufer in der Verantwortung nach der Übernahme.

Verkäuferdarlehen

A Verkäuferdarlehen ist ein Darlehen, das der Verkäufer eines Unternehmens dem Käufer zur Verfügung stellt. Dieses Darlehen kann helfen, den Kaufpreis zu finanzieren, und es gibt dem Käufer die Möglichkeit, das Geschäft mit weniger Eigenkapital zu kaufen. Verkäuferdarlehen sind jedoch nicht für jeden Käufer geeignet. Es ist wichtig, sich vor dem Kauf eines Unternehmens genau über die Risiken und Chancen dieser Finanzierungsmethode zu informieren.

Förderung

Die Förderungen, die Unternehmer beim Kauf eines bestehenden Unternehmens erhalten können, sind vielfältig. Zu den häufigsten Fördermitteln gehören Kreditprogramme, steuerliche Vergünstigungen und finanzielle Unterstützung durch regionale Förderbanken oder der KFW. Wichtig ist, dass Sie sich im Vorfeld genau informieren, welche Fördermittel regional für Ihr Unternehmensprojekt infrage kommen. Nur so können Sie die optimalen Bedingungen für Ihre Unternehmensübernahme sicherstellen.

How long does financing take?

Je nach Aufwand und Begleitung durch klassische Hausbanken/Sparkassen, öffentliche Förderbanken oder private Finanzinvestoren, müssen weiterhin für die Finanzierung mindestens 8 Wochen veranschlagt werden.

Bei umfangreichen Vorhaben, der Kombination verschiedener Geldgeber oder der Überschneidung mit den typischen Urlaubszeiten, benötigen Sie schnell auch mal 3 oder 4 Monate für diese wichtige Phase.

Company purchase experience

Im Laufe der letzten 20 Jahre haben wir viele Unternehmenskäufe begleitet und dabei eine Menge an detailliertem Wissen für unsere Kunden gesammelt. Wir möchten unsere Erfahrungen mit Ihnen teilen, damit Sie Ihren Kauf erfolgreich abschließen können.

Legal aspects in the company purchase agreement

Im Rahmen eines Unternehmenskaufs gibt es einige rechtliche Aspekte, die berücksichtigt werden müssen. Dazu gehört zum Beispiel, welche Rechte und Pflichten der Käufer und Verkäufer im Vertrag vereinbaren. Auch die Haftungsrisiken müssen genau abgewogen werden.

Der Käufer sollte sich daher vor dem Abschluss eines Company purchase agreement get detailed information and advice.

Betriebsübergang

Wenn Sie ein Unternehmen kaufen möchten, ist es wichtig, dass der Betriebsübergang reibungslos verläuft. Dazu gehört die Übertragung aller wesentlichen Unternehmensfunktionen und -prozesse auf den neuen Eigentümer. Es gibt verschiedene Möglichkeiten, wie ein Betriebsübergang vonstattengehen kann.

Die häufigste Art ist, dass der Käufer das Unternehmen komplett übernimmt und die Mitarbeiter behält. In einigen Fällen kann es jedoch auch vorkommen, dass der Käufer nur einen Teil des Unternehmens übernimmt oder Mitarbeiter entlassen möchte.

Wenn Sie sich dafür entscheiden, ein Unternehmen zu kaufen, ist es wichtig, dass Sie sich im Vorfeld über die verschiedenen Möglichkeiten informieren und mit dem Verkäufer besprechen, welche Option für Sie die beste ist.

Übernahme bestehender Arbeitsverträge

Bevor Sie jedoch einen Arbeitsvertrag kündigen oder ändern, sollten Sie sich unbedingt mit einem Fachanwalt beraten. Denn es gibt einige Punkte, die Sie beachten müssen, um keine rechtlichen Probleme zu bekommen. In der Regel werden bei einem Unternehmenskauf alle Arbeitsverträge der bisherigen Beschäftigten mit allen Rechten und Pflichten übernommen. Dies gilt auch für tarifvertraglich geregelte Arbeitsverträge.

Allerdings können sich durch den Verkauf des Unternehmens auch Änderungen in Bezug auf die Arbeitsbedingungen ergeben, zum Beispiel hinsichtlich des Arbeitsortes oder der Arbeitszeit. In diesem Fall ist es ratsam, vorab alle notwendigen Rahmenbedingungen zu klären, damit keine belastenden Ereignisse in der späteren Umsetzung eintreten.

Übernahme bestehender Versicherungsverträge

Wenn Sie ein Unternehmen kaufen, das bereits Versicherungsverträge abgeschlossen hat, sollten Sie sich mit den Bedingungen der Verträge vertraut machen. Dazu gehört auch, herauszufinden, welche Risiken durch die Versicherung abgedeckt werden und welche nicht.

Auch wenn die meisten Versicherungsgesellschaften bei einem Unternehmenskauf die Verträge übernehmen, kann es sein, dass Sie einen höheren Selbstbehalt zahlen müssen oder dass bestimmte Risiken nicht mehr abgedeckt werden.

Agreeing on a non-competition clause

Wenn Sie sich dafür entscheiden, ein Unternehmen zu kaufen, ist es wichtig, ein Wettbewerbsverbot mit dem Verkäufer zu vereinbaren. Dies verhindert, dass der Verkäufer nach dem Kauf des Unternehmens in Konkurrenz zu Ihnen treten kann. Es ist auch ratsam, dies in Ihrem Kaufvertrag festzulegen. Dieses Verbot sollte für einen bestimmten Zeitraum gelten und wird ohne Ausgleichszahlung mit 2 Jahren als umsetzbar angesehen. Manchmal ist es empfehlenswert, auch Familienangehörige des Verkäufers in das Verbot zu integrieren.

Haftungsansprüche

Wenn Sie ein Unternehmen kaufen, übernehmen Sie auch die Haftung für alle Ansprüche, die gegen das Unternehmen vor dem Kauf entstanden sind. Diese Ansprüche können finanziellen oder anderen Charakter haben. Beispielsweise kann ein Kunde einen Schadenersatzanspruch geltend machen, weil er mit einem Produkt des Unternehmens nicht zufrieden war. Auch wenn der Kunde den Schaden erst nach dem Kauf des Unternehmens erlitten hat, haftet der neue Eigentümer für den Schaden. Dies kann über Garantieregelungen und Haftungsklausel im Kaufvertrag zulasten des Verkäufers geregelt werden.

Liabilities

In der Regel existieren Verbindlichkeiten, die das Unternehmen eingeht, um seine Geschäfte zu betreiben. Diese können beispielsweise Kredite, Mietverträge oder Lieferantenrechnungen sein. Wenn Sie ein Unternehmen kaufen, sollten Sie sich daher immer auch über seine Verbindlichkeiten informieren. Denn diese können das Risiko eines Unternehmenskaufs erhöhen.

Tax liabilities

Wenn Sie ein Unternehmen kaufen, findet auch eine Übernahme der Steuerschulden statt. Dies bedeutet, dass Sie für alle offenen Rechnungen und Steuern, die das Unternehmen noch nicht bezahlt hat, verantwortlich sind. Daher ist es wichtig, vor dem Kauf eines Unternehmens genau zu prüfen, welche Steuerschulden das Unternehmen hat und ob Sie diese übernehmen können. Auch hierzu gilt es Garantie- und Haftungsregelungen zulasten des Verkäufers zu vereinbaren.

Business acquisition advice

Ein erfahrener M&A-Berater kann Ihnen dabei helfen, sich auf den Kauf vorzubereiten und die bestmögliche Strategie für Ihr Unternehmen bzw. für sich persönlich zu entwickeln. Die Beratung umfasst in der Regel eine ausführliche Analyse des zu kaufenden Unternehmens, einschließlich einer Ermittlung des Unternehmenswerts, einer Überprüfung der strategischen Alternativen und einer Risikoanalyse.

Ein M&A-Berater hat in den Verhandlungen mit dem Verkäufer die Aufgabe, das Verhältnis zum Käufer unbelastet zu halten und übernimmt die Rolle des kritischen Fragers und Kaufbegleiters.

Company acquisition FAQ

Wir würden jedem Käufer für den Unternehmenskauf einen Businessplan empfehlen. Dient er doch schon im ersten Schritt der eigenen Klarheit und Perspektive für das angedachte Investitionsvorhaben.

Außerdem ist es der Standard für mögliche Finanzpartner, die den Unternehmenskauf begleiten sollen.

Ohne einen ausführlichen Businessplan, der im Detail alle Risiken und Chancen genau umschreibt, sollte das Projekt für einen Unternehmenskauf nicht vollzogen werden.

Zunächst einmal ist es wichtig, sich gut über das Unternehmen zu informieren, bevor man einen Kauf tätigt. Man sollte sich also genau alle Details verdeutlichen, wie z.B. welche Produkte oder Dienstleistungen das Unternehmen anbietet, wie es finanziell aufgestellt ist und welche Zukunftspläne es hat und in dem entsprechenden Marktsegment auch gibt.

Ein weiterer Punkt, der beachtet werden sollte, ist die Unternehmenskultur. Es ist wichtig zu wissen, ob das Unternehmen Wert auf eine bestimmte Arbeitsethik legt, welcher Führungsstil praktiziert wird und ob die Mitarbeiter zufrieden sind. Auch die Frage der Nachhaltigkeit eines Geschäftsmodells ist wichtig. Immer mehr Menschen achten bei ihrer Kaufentscheidung darauf, dass das Unternehmen nachhaltig arbeitet.

In den meisten Fällen beginnt der Prozess mit einer Prüfung des Unternehmens durch den Käufer, um festzustellen, ob das Unternehmen eine gute Investition darstellt. Anschließend werden die Finanzierung und die rechtlichen Aspekte des Kaufs diskutiert und geklärt. Sobald diese Punkte geregelt sind, wird der Kaufvertrag unterschrieben und der Kauf abgeschlossen.

Diese Frage hängt zuerst von den gegebenen Rahmenbedingungen einer Transaktion ab. In welcher Form wird das Unternehmen angeboten und ist der Verkäufer überhaupt bereit möglicherweise einen Wechsel zwischen den beiden Grundarten zu vollziehen.

Auf der steuerlichen Ebene führt allein schon der rechtliche Rahmen einer Gesellschaft zu einer entsprechenden Lösung. Käufer und Verkäufer werden versuchen die Bedürfnisse beider Seiten in der Grundform von Asset oder Share-Deal zu berücksichtigen.